Bắn cá xèng đổi thưởng chắc hẳn là hình thức giải trí đã quá quen thuộc đối với nhiều người chơi. Dòng game này thu hút nhờ quy tắc đơn giản và cơ hội kiếm thưởng cực cao.

Trong bài viết dưới đây, hãy cùng chúng tôi tìm hiểu những ưu điểm và cách chơi bắn cá online chuẩn nhất.

Bắn cá xèng đổi thưởng nghĩa là gì?

Bắn cá từ lâu đã trở thành trò chơi giải trí được đông đảo game thủ tại Việt Nam yêu thích. Tuy vậy ở thời điểm trước đây, anh em chỉ có thể trải nghiệm dòng game này tại các máy bắn cá xèng trong siêu thị.

Song với sự phát triển của công nghệ hiện đại, trò chơi bắn cá xèng club đã có thêm phiên bản online. Qua đó, người chơi có thể trải nghiệm trực tuyến trên máy tính hoặc điện thoại dù ở bất cứ đâu, bất cứ khi nào.

Khi tham gia bắn cá xèng đổi thưởng, nhiệm vụ của anh em đó là săn được càng nhiều cá càng tốt. Với mỗi mục tiêu bị hạ gục, game thủ sẽ nhận về một khoản tiền thưởng tương ứng.

Tiếp theo, tùy vào cổng game hoặc nhà cái người chơi đang tham gia, chúng ta có thể đổi thưởng thành tiền mặt hoặc thẻ cào. Với sự tiện lợi như vậy, dòng game bắn cá đổi thưởng tặng code ngày càng được phổ biến và ưa chuộng rộng rãi.

Hướng dẫn chơi bắn cá đổi thưởng bằng xèng chuẩn nhất

Quy tắc chơi bắn cá xèng đổi thưởng cực kỳ đơn giản và dễ hiểu. Đầu tiên game thủ cần tìm cho mình một sân chơi uy tín nhằm đảm bảo an toàn và có trải nghiệm tuyệt vời nhất.

Tiếp theo, anh em sẽ đăng ký tài khoản chính chủ và nạp tiền thông qua các kênh giao dịch được nhà cái đó cung cấp. Kế đến, chúng ta sẽ chơi trực tiếp tại bắn cá máy xèng online trên website hoặc tải game về điện thoại.

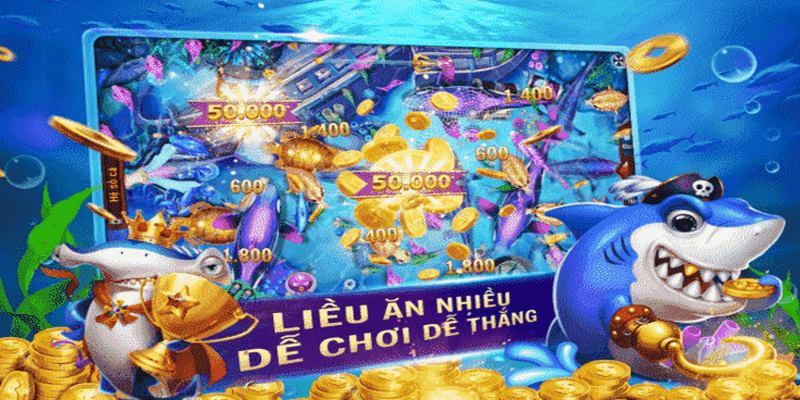

Ngay khi mở trò chơi, anh em sẽ nhìn thấy hàng loạt sinh vật biển đa sắc màu xuất hiện. Lúc này, chúng ta cần chọn vũ khí sao cho phù hợp, ngắm bắn chuẩn xác và bắt đầu nã đạn vào mục tiêu cho đến khi chúng bị tiêu diệt.

Như đã đề cập ở phần giới thiệu bắn cá xèng đổi thưởng, người chơi sẽ nhận được một khoản tiền sau khi bắn trúng cá. Cuối cùng, khi kết thúc game, hệ thống sẽ quy đổi số thưởng này thành tiền thật.

Anh em có thể rút tiền về tài khoản ngân hàng, ví điện tử, đổi thành thẻ cào,… tùy vào sở thích.

Xem thêm : Bắn Cá 888B: Sân Chơi Lý Tưởng Game Thủ Không Nên Bỏ Lỡ

3+ ưu điểm nổi bật khi chơi bắn cá xèng đổi thưởng online

Hiện nay, rất nhiều người chơi đang lựa chọn tham gia vào các cổng game bắn cá xèng club để vừa giải trí vừa kiếm thưởng. Bởi lẽ, khi trải nghiệm game bắn cá đổi thưởng trực tuyến, anh em được cảm nhận rất rõ ràng những ưu điểm dưới đây.

Trải nghiệm đồ họa game đẹp mắt, âm nhạc vui tai

Đầu tiên, bắn cá xèng đổi thưởng được đầu tư rất chuyên nghiệp về phần hình ảnh và đồ họa. Đa số các trò chơi đều được thiết kế dưới dạng 3D, nhằm đem tới cho người chơi sự chân thực và sống động nhất.

Bên cạnh đó, yếu tố âm thanh cũng được chú trọng bằng việc kết hợp các bản nhạc vui tai và những hiệu ứng đặc sắc. Vì thế, chúng tôi tin chắc rằng game thủ sẽ luôn cảm thấy hào hứng trong mỗi lần tham gia bắn cá đổi thưởng – thẻ cào.

Cách chơi dễ hiểu, dễ nắm bắt đối với tân thủ

Nhìn chung, các game bắn cá xèng đổi thưởng hiện nay đều có cách chơi khá giống nhau. Chỉ sau vài phút tìm hiểu, dù là tân binh chưa từng thử bắn cá cũng có thể hiểu tường tận mọi quy tắc.

Vậy nên, dòng game này sẽ phù hợp với mọi đối tượng trải nghiệm từ người mới cho tới cao thủ. Đó cũng là lý do hàng đầu khiến rất nhiều game thủ tải bắn cá xèng về máy tính hoặc điện thoại để giải trí không giới hạn.

Tỷ lệ ăn thưởng, thắng đậm cực kỳ cao

Theo đánh giá chung, các cổng game bắn cá xèng đổi thưởng 2023 đều có tỷ lệ trả thưởng rất cao. Do đó, người chơi sẽ có cơ hội đem về cho mình những khoản tiền lợi nhuận siêu đắt giá.

Cũng nhờ yếu tố này mà anh em sẽ không phải bỏ ra số vốn quá lớn trong quá trình chơi game. Vậy nên hàng triệu tín đồ bắn cá xèng 777 tại Việt Nam đã và đang gia nhập vào những cuộc đi săn bất tận mỗi ngày để biến ước mơ làm giàu thành sự thật.

Nhận khuyến mãi khủng khi chơi bắn cá xèng đổi thưởng

Ưu điểm tiếp theo của bắn cá xèng apk đó là mang đến cho người chơi những siêu khuyến mãi cực hấp dẫn. Sau đây, hãy cùng chúng tôi khám phá một vài chương trình ưu đãi thường gặp khi anh em chơi bắn cá online:

- Thưởng code bắn cá xèng nhằm hỗ trợ tiền vốn cho người mới.

- Khuyến mãi khi nạp tiền lần đầu vào các cổng game hay nhà cái.

- Tham gia các sự kiện hàng ngày, hàng tuần và nhận thêm nhiều phần quà đặc sắc.

- Đua top bắn cá xèng online cùng các cao thủ, nhận quà lên đến hàng trăm triệu đồng.

Bắn cá xèng đổi thưởng là gì và cách chơi cơ bản đã được www.mnmuseum.org bật mí đầy đủ đến quý độc giả. Anh em hãy tham gia vào các nhà cái uy tín để thưởng thức siêu phẩm đặc sắc này và kiếm thưởng không giới hạn ngay hôm nay.

Việc

Việc

mua các mặt hàng điện máy

mua các mặt hàng điện máy