Nạp tiền Hi88 – Đảm bảo an toàn và nhanh chóng trong giao dịch. Cùng chúng tôi tìm hiểu cách nạp tiền, các phương thức thanh toán đa dạng cùng hàng ngàn ưu đãi hấp dẫn tại cổng game mnmuseum.org. Hãy bắt đầu khám phá thế giới giải trí hấp dẫn và đón lấy cơ hội x10 tiền vốn ngay hôm nay!

Ưu điểm nạp tiền tại cổng game Hi88

Dưới đây là những lợi ích nổi bật khi sử dụng dịch vụ nạp tiền Trang chủ 188bet.

Dễ chuyển tiền trong thời gian ngắn nhất

Nhà cái cung cấp một quy trình nạp tiền 33win đơn giản, chỉ cần một vài bước đơn giản để hoàn tất giao dịch. Người chơi có thể lựa chọn các phương thức thanh toán phổ biến và nhanh chóng như thẻ ngân hàng, ví điện tử chuyển khoản ngân hàng, …

Giao dịch an toàn và bảo mật

Top Nhà Cái Uy Tín cam kết đảm bảo an toàn và bảo mật thông tin cá nhân cũng như giao dịch tài chính của người chơi. Hệ thống bảo mật tiên tiến được áp dụng để đảm bảo rằng mọi thông tin và giao dịch của người chơi được bảo vệ một cách tốt nhất.

Ưu đãi và khuyến mãi hấp dẫn

Người chơi khi nạp tiền 95VN sẽ có cơ hội nhận được các ưu đãi và khuyến mãi hấp dẫn. Hi88 thường xuyên tổ chức các chương trình khuyến mãi, giúp người chơi tăng thêm giá trị cho số tiền nạp vào tài khoản.

Xem thêm: https://new88.to/

Hướng dẫn các bước nạp tiền vào tài khoản Hi88

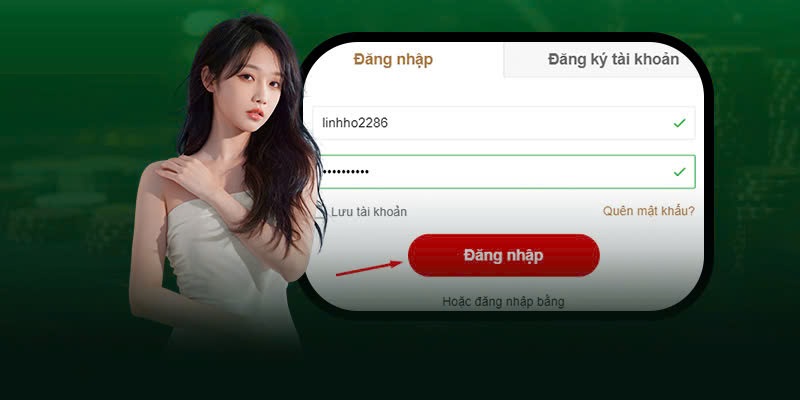

Việc nạp tiền Hi88 là bước quan trọng để bạn có thể trải nghiệm các trò chơi thú vị và cơ hội giành được những phần thưởng hấp dẫn. Dưới đây là hướng dẫn chi tiết để nạp tiền vào tài khoản Hi88:

- Truy cập vào nick Hi88 cá nhân của bạn qua link chính thức không bị chặn: https://170.64.254.210/

- Truy cập vào phần “Nạp tiền” hoặc “Gửi tiền” trên giao diện chính.

- Lựa chọn các chuyển thuận tiện nhất với bạn. Hi88 hỗ trợ nhiều phương thức thanh toán như thẻ ngân hàng, ví điện tử, chuyển khoản….

- Nhập số tiền bạn muốn nạp vào tài khoản Hi88.

- Kiểm tra lại và ấn xác nhận giao dịch.

Sau khi hoàn tất, số tiền nạp sẽ được cập nhật vào tài khoản Hi88 của bạn và bạn đã sẵn sàng để tham gia các trò chơi hấp dẫn.

Các câu hỏi về nạp tiền Hi88

Dưới đây là câu trả lời cho những câu hỏi thường gặp khi thực hiện giao dịch nạp tiền tại Hi88

Hi88 chấp nhận những hình thức thanh toán nào?

Hi88 chấp nhận nhiều hình thức thanh toán đa dạng và phổ biến như ví điện tử, thẻ ngân hàng, chuyển khoản ngân hàng và nhiều hình thức khác. Bạn có thể lựa chọn phương thức thanh toán phù hợp với bạn để nạp tiền vào tài khoản Hi88.

Mất bao lâu để tiền chuyển đi thành công?

Thời gian xử lý giao dịch nạp tiền Hi88 thường rất nhanh chóng. Thông thường, sau khi bạn xác nhận giao dịch, số tiền nạp sẽ được cập nhật vào tài khoản Hi88 của bạn trong vòng vài phút. Tuy nhiên, thời gian cụ thể có thể thay đổi tùy thuộc vào phương thức thanh toán và quá trình xử lý của nhà cung cấp thanh toán.

Có mức tối thiểu cho việc nạp tiền tại Hi88 không?

Hi88 có mức tối thiểu cho việc nạp tiền, tuy nhiên, mức này có thể khác nhau tùy thuộc vào phương thức thanh toán bạn sử dụng. Trước khi nạp tiền Hi88, hãy kiểm tra thông tin chi tiết trên trang web chính thức của nhà cái hoặc liên hệ với đội ngũ hỗ trợ khách hàng để biết rõ về mức tối thiểu áp dụng cho từng phương thức thanh toán.

Nạp tiền tại Hi88 cần lưu ý những gì?

Dưới đây là những lưu ý quan trọng khi nạp tiền Hi88:

- Kiểm tra thông tin tài khoản Hi88 của bạn: Kiểm tra thông tin như tên người dùng, địa chỉ email, số điện thoại và thông tin tài chính để tránh những sai sót không mong muốn trong quá trình giao dịch.

- Chọn phương thức thanh toán phù hợp: Hãy chọn phương thức thanh toán phù hợp với bạn và đảm bảo rằng bạn hiểu rõ về các điều khoản, điều kiện và các khoản phí liên quan. Điều này giúp tránh những bất tiện không đáng có và đảm bảo an toàn cho giao dịch của bạn.

- Chú ý đến mức phí và thời gian xử lý: Một số phương thức thanh toán có thể áp dụng mức phí nhất định hoặc có thời gian xử lý khác nhau. Hãy đảm bảo bạn đã có thông tin chi tiết để đưa ra quyết định đúng đắn.

- Giới hạn số tiền nạp: Để đảm bảo an toàn tài chính của bạn, hãy xác định một mức giới hạn số tiền nạp phù hợp với ngân sách cá nhân của bạn. Điều này giúp bạn kiểm soát chi tiêu và tránh rủi ro tài chính không mong muốn.

Những lưu ý trên sẽ giúp bạn có trải nghiệm nạp tiền Hi88 thuận lợi và an toàn. Hãy luôn chú ý và tuân thủ các hướng dẫn và quy định của Hi88 để tránh các vấn đề không đáng có trong quá trình nạp tiền.</p>

Kết luận

Bài viết đã cung cấp hướng dẫn chi tiết về cách nạp tiền Hi88, các phương thức thanh toán đa dạng và ưu đãi hấp dẫn. Với Hi88, bạn có thể bắt đầu chơi game với việc nạp tiền được đảm bảo an toàn, nhanh chóng trong giao dịch. Hãy khám phá ngay và tận hưởng một trải nghiệm chơi game tuyệt vời tại cổng game!

Việc

Việc

mua các mặt hàng điện máy

mua các mặt hàng điện máy